Il Tribunale UE dà l’ok al leasing finanziario spagnolo (cause T-515/13 e T-719/13)

ARRÊT DU TRIBUNAL (septième chambre)

17 décembre 2015 (*)

« Aides d’État – Construction navale – Dispositions fiscales applicables à certains accords mis en place pour le financement et l’acquisition de navires – Décision déclarant l’aide pour partie incompatible avec le marché intérieur et ordonnant partiellement sa récupération – Recours en annulation – Affectation individuelle – Recevabilité – Avantage – Caractère sélectif – Affectation des échanges entre États membres – Atteinte à la concurrence – Obligation de motivation »

Dans les affaires jointes T‑515/13 et T‑719/13,

Royaume d’Espagne, représenté initialement par Mme N. Díaz Abad, puis par M. M. Sampol Pucurull, abogados del Estado,

partie requérante dans l’affaire T‑515/13,

Lico Leasing, SA, établie à Madrid (Espagne),

Pequeños y Medianos Astilleros Sociedad de Reconversión, SA, établie à Madrid,

représentées par Mes M. Merola et M. A. Sánchez, avocats,

parties requérantes dans l’affaire T‑719/13,

contre

Commission européenne, représentée par M. V. Di Bucci, Mme M. Afonso, M. É. Gippini Fournier et Mme P. Němečková, en qualité d’agents,

partie défenderesse,

ayant pour objet une demande d’annulation de la décision 2014/200/UE de la Commission, du 17 juillet 2013, concernant l’aide d’État SA.21233 C/11 (ex NN/11, ex CP 137/06) mise à exécution par l’Espagne – Régime fiscal applicable à certains accords de location-financement, également appelé « régime espagnol de leasing fiscal » (JO 2014, L 114, p. 1),

LE TRIBUNAL (septième chambre),

composé de M. M. van der Woude (rapporteur), président, Mme I. Wiszniewska-Białecka et M. I. Ulloa Rubio, juges,

greffier : M. J. Palacio González, administrateur principal,

vu la phase écrite de la procédure et à la suite des audiences des 9 et 10 juin 2015,

rend le présent

Arrêt

Antécédents du litige

I – Procédure administrative

1 La Commission européenne a reçu, à partir de mai 2006, plusieurs plaintes contre ce qui est appelé le « régime espagnol de leasing fiscal » (ci-après le « RELF »). En particulier, deux fédérations nationales de chantiers navals et un chantier naval individuel ont dénoncé que ce régime permettait aux compagnies maritimes d’acquérir des navires construits par des chantiers navals espagnols en bénéficiant de prix réduits de 20 % à 30 % (ci-après le « rabais »), provoquant la perte de contrats de construction navale pour leurs membres. Le 13 juillet 2010, les associations de construction navale de sept pays européens ont signé une pétition contre le RELF. Une compagnie maritime au moins a soutenu ces plaintes.

2 À la suite de nombreuses demandes d’informations envoyées par la Commission aux autorités espagnoles et de deux réunions entre ces parties, la Commission a ouvert la procédure formelle d’examen au titre de l’article 108, paragraphe 2, TFUE par la décision C (2011) 4494 final, du 29 juin 2011 (JO C 276, p. 5, ci-après la « décision d’ouverture »).

II – Décision attaquée

3 Le 17 juillet 2013, la Commission a adopté la décision 2014/200/UE concernant l’aide d’État SA.21233 C/11 (ex NN/11, ex CP 137/06) mise à exécution par l’Espagne – Régime fiscal applicable à certains accords de location-financement, également appelé « régime espagnol de leasing fiscal » (JO 2014, L 114, p. 1, ci-après la « décision attaquée »). Par cette décision, la Commission a estimé que certaines mesures fiscales composant le RELF « constitu[ai]ent une aide d’État » au sens de l’article 107, paragraphe 1, TFUE, mise illégalement à exécution par le Royaume d’Espagne depuis le 1er janvier 2002 en violation de l’article 108, paragraphe 3, TFUE (article 1erde la décision attaquée). Ces mesures ont été considérées comme étant partiellement incompatibles avec le marché intérieur (article 2 de la décision attaquée). La récupération a été ordonnée, sous certaines conditions, uniquement auprès des investisseurs ayant bénéficié des avantages en cause, sans que ceux-ci puissent transférer la charge de la récupération à d’autres personnes (article 4, paragraphe 1, de la décision attaquée).

A – Description du RELF

4 Au considérant 8 de la décision attaquée, la Commission a indiqué que le RELF était utilisé pour des transactions consistant dans la construction de navires par les chantiers navals (vendeurs) et leur acquisition par des compagnies maritimes (acquéreurs), ainsi que dans le financement de ces transactions par le biais d’une structure juridique et financière ad hoc.

5 La Commission a précisé que « [l]e RELF se fond[ait] sur une structure juridique et financière ad hoc montée par une banque et agissant en tant qu’intermédiaire entre la compagnie maritime et le chantier naval […], un réseau complexe de contrats conclus entre les différentes parties à l’opération et l’application de plusieurs mesures fiscales espagnoles » (considérant 9 de la décision attaquée).

6 La Commission a fait également observer que « [l]es acquéreurs [étaient] des compagnies maritimes de pays de toute l’Europe et de pays non européens » et que, « [à] une exception près (un contrat de 6 148 969 [euros]), toutes les transactions [avaient] concerné des chantiers navals espagnols » (considérant 10 de la décision attaquée).

1. Structure juridique et financière du RELF

7 Il ressort des points 9 et 10 de la décision d’ouverture, auxquels renvoie, en substance, le considérant 14 de la décision attaquée, que le RELF implique, pour chaque commande de construction de navire, plusieurs acteurs, à savoir une compagnie maritime, un chantier naval, une banque, une société de location-vente (leasing), un groupement d’intérêt économique (GIE) constitué par la banque et des investisseurs qui achètent des participations dans ce GIE.

8 La Commission a expliqué, au considérant 12 de la décision attaquée, ce qui suit :

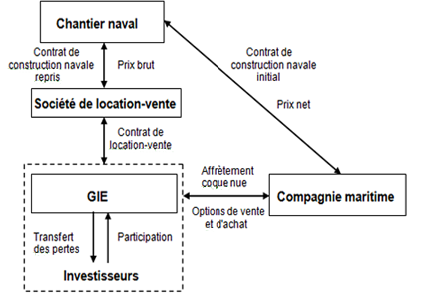

« La structure du RELF est un montage fiscal, généralement mis au point par une banque pour générer des avantages fiscaux en faveur d’investisseurs regroupés au sein d’un GIE fiscalement transparent et pour transférer une partie de ces avantages fiscaux à la compagnie maritime sous la forme d’un rabais sur le prix du navire, les investisseurs du GIE conservant les autres avantages au titre de retour sur investissement. À côté du GIE, d’autres intermédiaires interviennent dans une opération relevant du RELF, notamment une banque et une société de location-vente (voir le graphique ci-dessous). »

9 Dans le cadre du RELF, les acteurs mentionnés au point 7 ci-dessus signent plusieurs contrats qui seront expliqués ci-après. Les parties intéressées signent aussi un accord-cadre qui détaille l’ensemble de l’organisation et du fonctionnement du RELF [point 9, sous h), de la décision d’ouverture].

a) Contrat de construction navale initial

10 La compagnie maritime qui souhaite acheter un navire en profitant du rabais se met d’accord avec un chantier naval sur le navire à construire et un prix d’achat qui intègre le rabais (ci-après le « prix net »). Le contrat de construction navale initial prévoit le paiement au chantier naval du prix net par des versements réguliers. Le chantier naval demande à une banque d’organiser la structure et les arrangements du RELF [point 9, sous a), de la décision d’ouverture].

b) Contrat de construction navale repris (novation)

11 La banque fait intervenir une société de location-vente qui se substitue, par le biais d’un contrat de novation, à la compagnie maritime et conclut avec le chantier naval un nouveau contrat d’achat du navire pour un prix qui n’intègre pas le rabais (ci-après le « prix brut »). Une novation permet de substituer une obligation par une autre ou une partie à un contrat par une autre. Ce nouveau contrat prévoit le paiement au chantier naval d’un versement régulier supplémentaire par rapport aux versements prévus dans le contrat de construction navale initial, qui correspond au rabais (différence entre le prix brut et le prix net) [point 9, sous c), de la décision d’ouverture].

c) Constitution d’un GIE par la banque et appel à des investisseurs

12 Il ressort du point 9, sous b), de la décision d’ouverture que la banque « crée un [GIE] et vend des actions à des investisseurs », que « [n]ormalement, ces investisseurs sont d’importants contribuables espagnols qui investissent dans le GIE afin d’obtenir une réduction de leur base d’imposition » et que, « [e]n général, ils n’exercent aucune activité maritime ». La Commission précise, au considérant 28 de la décision attaquée, que, « étant donné que leurs membres considèrent que les GIE qui participent à des opérations au titre du RELF constituent un vecteur d’investissement plutôt qu’une structure permettant d’exercer conjointement une activité, la[dite] décision les qualifie d’investisseurs ».

d) Contrat de location-vente

13 La société de location-vente mentionnée au point 11 ci-dessus loue avec option d’achat le navire au GIE pour trois ou quatre ans sur la base du prix brut. Le GIE s’engage au préalable à exercer l’option d’achat du navire à la fin de ce délai. Le contrat prévoit le versement de loyers très élevés à la société de location-vente, ce qui génère des pertes importantes au niveau des GIE. En revanche, le prix de l’exercice de l’option d’achat est assez réduit [point 9, sous d), de la décision d’ouverture]. En pratique, le GIE loue le navire dans le cadre du contrat de location-vente à partir de la date de début de sa construction (point 10 de la décision d’ouverture).

e) Contrat d’affrètement coque nue avec option d’achat

14 Il ressort du point 9, sous e), de la décision d’ouverture que le GIE, à son tour, loue le navire « pour un bref délai » à la compagnie maritime dans le cadre d’un contrat d’affrètement coque nue. Un affrètement coque nue constitue un accord pour la location d’un navire qui n’inclut ni l’équipage ni le ravitaillement, l’affréteur en étant responsable. La compagnie maritime s’engage au préalable à acheter le navire au GIE à la fin du délai prévu, sur la base du prix net. Contrairement au contrat de location-vente décrit au point 13 ci-dessus, le prix des loyers prévus dans le cadre du contrat d’affrètement coque nue est réduit. En revanche, le prix pour l’exercice de l’option d’achat est élevé. En pratique, le contrat d’affrètement coque nue est exécuté une fois que la construction du navire a été achevée. La date prévue pour exercer l’option d’achat est fixée à « quelques semaines » après celle de l’achat du navire par le GIE à la société de location-vente, mentionné au point 13 ci-dessus (point 10 de la décision d’ouverture).

15 Il ressort donc de la structure juridique et financière du RELF, telle qu’elle est décrite dans la décision d’ouverture et la décision attaquée, que la banque interpose, dans le cadre de la vente d’un navire par un chantier naval à une compagnie maritime, deux intermédiaires, à savoir une société de location-vente et un GIE. Ce dernier s’engage, dans le cadre d’un contrat de location-vente, à acheter le navire à un prix brut, qui est transféré au chantier naval par la société de location-vente. En revanche, lorsqu’il revend le navire à la compagnie maritime, dans le cadre du contrat d’affrètement coque nue avec option d’achat, il ne perçoit que le prix net, qui prend en compte le rabais consenti au départ à la compagnie maritime.

2. Structure fiscale du RELF

16 Selon la Commission, « [l]’objectif du RELF […] est, premièrement, de faire bénéficier de certaines mesures fiscales le GIE et les investisseurs qui y participent, lesquels transfèrent ensuite une partie de ces avantages à la compagnie maritime qui achète un navire neuf » (considérant 15 de la décision attaquée).

17 Il ressort des considérants 15 à 20 de la décision attaquée et des points 12 à 19 de la décision d’ouverture, auxquels renvoie, en substance, le considérant 18 de la décision attaquée, que « [l]e GIE recueille les avantages fiscaux en deux temps » (considérant 16 de la décision attaquée).

18 En effet, « [d]ans un premier temps, un amortissement anticipé [mesure 2, examinée au point 25 ci-après] et accéléré [mesure 1, examinée au point 24 ci-après] du navire pris en location-vente est appliqué au titre du régime ‘normal’ de l’impôt sur les sociétés, ce qui se traduit par des pertes importantes pour le GIE [ ; c]onformément au principe de transparence fiscale des GIE [mesure 3, examinée au point 27 ci-après], ces pertes fiscales peuvent être déduites des recettes propres des investisseurs au prorata de leur participation dans le GIE » (considérant 16 de la décision attaquée).

19 La Commission précise, au considérant 17 de la décision attaquée, que, « [d]ans des conditions normales, l’économie fiscale que permet cet amortissement anticipé et accéléré du coût du navire doit être compensée ensuite par l’augmentation des impôts à acquitter, soit lorsque le navire est entièrement amorti et qu’aucun amortissement ne peut plus être déduit, soit lorsque le navire est vendu et que la vente génère une plus-value ». Toutefois, une telle compensation n’a pas lieu dans le cadre du RELF.

20 En effet, « [d]ans un second temps, l’économie fiscale résultant du transfert des pertes initiales aux investisseurs est conservée grâce au fait que le GIE passe sous le régime de la taxation au tonnage [qui permet] l’exonération totale des bénéfices du capital résultant de la vente du navire […] à la compagnie maritime [mesures 4 et 5, examinées aux points 27 à 29 ci-après] ». Cette vente a lieu une fois que le navire a été amorti par le GIE et peu de temps après le transfert vers le régime spécial de la taxation au tonnage (considérant 18 de la décision attaquée).

21 Selon la Commission, « l’effet conjoint des mesures fiscales utilisées dans le RELF permet au GIE et à ses investisseurs d’obtenir un avantage fiscal d’environ 30 % du prix brut initial du navire [ ; c]et avantage fiscal – initialement obtenu par le GIE et ses investisseurs – reste en partie (de l’ordre de 10 % à 15 %) aux mains des investisseurs et la partie restante (85 % à 90 %) est transférée à la compagnie maritime, qui devient finalement propriétaire du navire en bénéficiant d’un rabais de 20 % à 30 % sur le prix brut initial de celui-ci » (considérant 19 de la décision attaquée).

22 Il ressort du considérant 20 de la décision attaquée que « les opérations au titre du RELF combinent plusieurs mesures fiscales distinctes – qui ont, néanmoins, un lien entre elles – en vue de générer un avantage fiscal ». Ces mesures sont prévues dans plusieurs dispositions du Real Decreto Legislativo 4/2004, por el que se aprueba el texto refundido de la Ley del Impuesto sobre Sociedades (décret royal législatif 4/2004, par lequel est approuvé le texte refondu de la loi sur les impôts sur les sociétés), du 5 mars 2004 (BOE n° 61, du 11 mars 2004, p. 10951, ci-après le « TRLIS ») et du Real Decreto 1777/2004, por el que se aprueba el Reglamento del Impuesto sobre Sociedades (décret royal 1777/2004, par lequel est approuvé le règlement de l’impôt sur les sociétés), du 30 juillet 2004 (BOE n° 189, du 6 août 2004, p. 37072, ci-après le « RIS »).

23 Il s’agit des cinq mesures suivantes, décrites aux considérants 21 à 42 de la décision attaquée.

a) Mesure 1 : amortissement accéléré des actifs achetés à bail (article 115, paragraphe 6, du TRLIS)

24 L’article 115, paragraphe 6, du TRLIS permet d’amortir de façon accélérée un actif acheté à bail, en rendant déductibles les versements effectués en vertu d’un contrat de location-vente relatif à cet actif (considérants 21 à 23 de la décision attaquée).

b) Mesure 2 : application discrétionnaire de l’amortissement anticipé des actifs achetés à bail (article 48, paragraphe 4, et article 115, paragraphe 11, du TRLIS et article 49 du RIS)

25 Conformément à l’article 115, paragraphe 6, du TRLIS, l’amortissement accéléré de l’actif acheté à bail commence à la date où l’actif est en état de fonctionner, c’est-à-dire pas avant que l’actif acheté à bail ne soit remis au preneur et que celui-ci commence à l’utiliser. Néanmoins, l’article 115, paragraphe 11, du TRLIS prévoit que le ministère de l’économie et des finances peut, sur demande formelle du preneur, fixer une date antérieure pour le début de l’amortissement. L’article 115, paragraphe 11, du TRLIS impose deux conditions générales pour cet amortissement anticipé. Les conditions spécifiques applicables aux GIE figurent à l’article 48, paragraphe 4, du TRLIS. La procédure d’autorisation prévue par l’article 115, paragraphe 11, du TRLIS est détaillée par l’article 49 du RIS (considérants 24 à 26 de la décision attaquée).

c) Mesure 3 : les GIE

26 La Commission fait observer, au considérant 27 de la décision attaquée, que « [l]es GIE espagnols ont une personnalité juridique distincte de celle de leurs membres » et que « [d]e ce fait, les GIE peuvent introduire une demande d’application de la mesure d’amortissement anticipé et bénéficier en même temps du régime alternatif de la taxation au tonnage prévu par les articles 124 à 128 du TRLIS […], dès lors qu’ils remplissent les conditions d’éligibilité imposées à cet effet par le droit espagnol, même si aucun de leurs membres n’est une compagnie maritime ». La Commission précise, au considérant 28 de la décision attaquée, que « [t]outefois, sur le plan fiscal, les GIE sont transparents en ce qui concerne leurs actionnaires résidant en Espagne et que, « [e]n d’autres termes, sur le plan fiscal, les bénéfices (ou les pertes) enregistrés par les GIE sont directement attribués à leurs membres résidant en Espagne au prorata de leur participation ». La Commission ajoute, au considérant 29 de la décision attaquée, que « [l]a transparence fiscale des GIE permet de répercuter les pertes considérables du groupement dues à un amortissement anticipé et accéléré directement sur les investisseurs, lesquels peuvent compenser ces pertes par leurs bénéfices propres et réduire le montant de l’impôt ».

d) Mesure 4 : régime de la taxation au tonnage (articles 124 à 128 du TRLIS)

27 La Commission rappelle, aux considérants 30 et 31 de la décision attaquée, que le régime de la taxation au tonnage, prévu aux articles 124 à 128 du TRLIS, a été autorisé en 2002 en tant qu’aide d’État compatible avec le marché intérieur en vertu des orientations communautaires sur les aides au transport maritime du 5 juillet 1997 (JO C 205, p. 5), modifiées le 17 janvier 2004 (JO C 13, p. 3, ci-après les « orientations maritimes ») [décision de la Commission C (2002) 582 final, du 27 février 2002, concernant l’aide d’État N 736/2001 mise à exécution par l’Espagne – Régime pour la taxation des sociétés de transport maritime en fonction du tonnage (JO 2004, C 38, p. 4)].

28 Il ressort des considérants 30, 37 et 38 de la décision attaquée que, sur la base du régime de la taxation au tonnage, les entreprises inscrites dans l’un des registres de compagnies maritimes et qui ont obtenu une autorisation du fisc à cette fin ne sont pas imposées en fonction de leurs gains et de leurs pertes, mais sur la base du tonnage. Cela implique que les revenus provenant de la vente d’un navire préalablement acheté à neuf par une entreprise bénéficiant déjà du régime de la taxation au tonnage ne sont pas imposés. Toutefois, il existe une exception à cette règle. En effet, sur la base d’une procédure spéciale prévue par l’article 125, paragraphe 2, du TRLIS, les plus-values obtenues avec la vente soit d’un navire déjà acquis au moment du passage au régime de la taxation au tonnage, soit d’un navire « usagé » acquis lorsque l’entreprise bénéficie déjà du régime spécial, sont taxées au moment de la vente. Ainsi, « en appliquant normalement le régime espagnol de la taxation au tonnage approuvé par la Commission, les plus-values éventuelles sont imposées en passant sous le régime de la taxation au tonnage et il est supposé que la taxation des plus-values, quoique retardée, a lieu lorsque le navire est vendu ou démoli » (considérant 39 de la décision attaquée).

e) Mesure 5 : article 50, paragraphe 3, du RIS

29 La Commission fait observer, au considérant 41 de la décision attaquée, que, « par dérogation à la règle établie par l’article 125, paragraphe 2, du TRLIS [voir point 28 ci-dessus], l’article 50, paragraphe 3, du RIS dispose que, lorsque les navires sont achetés par le biais d’une option d’achat dans le cadre d’un contrat de location-vente préalablement approuvé par les autorités fiscales, ils sont considérés comme des navires neufs et non usagés » au sens de l’article 125, paragraphe 2, du TRLIS, sans tenir compte du fait qu’ils ont déjà été amortis. Sur cette base, les éventuelles plus-values dans le cadre de cette vente ne sont pas taxées selon la procédure spéciale prévue par l’article 125, paragraphe 2, du TRLIS.

30 Sur la base des informations dont dispose la Commission, « cette dérogation n’a été appliquée qu’aux contrats de location-vente spécifiques approuvés par les autorités fiscales dans le cadre de demandes d’application de l’amortissement anticipé en vertu de l’article 115, paragraphe 11, du TRLIS [mesure 2, voir point 25 ci-dessus], c’est-à-dire pour des navires […] récemment construits et vendus à bail, achetés par le biais d’opérations relevant du RELF et, à une seule exception près, sortis de chantiers navals espagnols » (considérant 41 de la décision attaquée).

31 Dès lors, selon la Commission, « [d]ans le cas des transactions autorisées au titre du RELF, […] les GIE peuvent […] opter pour le régime de la taxation au tonnage sans être tenus de liquider la dette fiscale implicite découlant de l’amortissement anticipé et accéléré ni au moment du passage au régime de la taxation au tonnage, ni ultérieurement, lors de la vente ou de la démolition du navire » (considérant 40 de la décision attaquée).

32 Il ressort donc de la structure fiscale du RELF, telle qu’elle est décrite aux considérants 15 à 42 de la décision attaquée, que les mesures 1 et 2 permettent d’abord l’amortissement accéléré et anticipé du navire depuis le début de sa construction, de telle sorte que des pertes sont générées au niveau des GIE. En vertu de la transparence fiscale des GIE (mesure 3), ces pertes sont imputées d’un point de vue fiscal aux investisseurs, ce qui leur permet de réduire leurs bases imposables dans le cadre de leurs activités. Les mesures 4 et 5 évitent que les plus-values obtenues dans le cadre de la vente du navire par le GIE à la compagnie maritime soient soumises au paiement de l’impôt, de telle sorte que les investisseurs peuvent conserver le bénéfice des pertes fiscales. Toutefois, comme cela est mentionné au point 15 ci-dessus, cette vente s’effectue sur la base du prix net (qui inclut le rabais accordé à la compagnie maritime), et non du prix brut (transféré au chantier naval).

B – Évaluation par la Commission

1. Examen du RELF en tant que régime/examen des différentes mesures

33 La Commission a défini, aux considérants 113 à 122 de la décision attaquée (point 5.2), la portée de son appréciation du RELF.

34 Selon la Commission, « [le] fait que le RELF soit composé de plusieurs mesures qui ne figurent pas toutes dans la législation fiscale espagnole ne suffit pas à empêcher qu[‘elle] le décrive comme un système et le considère comme tel [ ; e]n effet, [… elle] considère que les différentes mesures fiscales utilisées dans les opérations relevant du RELF sont liées entre elles en droit ou en fait » (considérant 116 de la décision attaquée).. Pour ces raisons, « [elle] juge nécessaire de décrire le [RELF] comme un système de mesures fiscales liées entre elles et d’en évaluer les effets dans leur contexte réciproque, compte tenu, notamment, des relations de fait introduites par l’État ou avec l’approbation de ce dernier » (considérant 119 de la décision attaquée).

35 La Commission a précisé que, « [e]n tout état de cause, [elle] ne s’[était] pas fondée exclusivement sur une approche générale » et que, « [à] côté de celle-ci, elle a[vait] également analysé les différentes mesures qui compos[aient] le RELF ». La Commission a estimé que « les deux approches [étaient] complémentaires et [menaient] à des conclusions cohérentes ». Elle a indiqué que « [l]’appréciation individuelle [était] nécessaire notamment pour déterminer quelle partie des avantages économiques tirés du RELF résult[ait] de mesures générales ou de mesures sélectives » et que « [l]’évaluation individuelle [lui] permet[tait] également de déterminer, le cas échéant, quelle partie de l’aide [était] compatible avec le marché intérieur et quelle partie [devait] être récupérée » (considérant 120 de la décision attaquée).

36 La Commission a également fait observer que « [l]es opérateurs économiques [étaient] libres de monter leurs opérations de financement d’actifs à leur gré et d’utiliser pour ce faire les mesures fiscales générales qu’ils juge[aient] les plus adéquates ». Toutefois, selon la Commission, « dans la mesure où ces opérations impliqu[aient] l’application de mesures fiscales sélectives, soumises au contrôle des aides d’État, les entreprises participant à ces opérations [étaient] des bénéficiaires potentiels des aides d’État [ ; d]’une part, le fait que plusieurs secteurs d’activité ou catégories d’entreprises soient identifiés comme des bénéficiaires potentiels ne perme[ttait] pas de considérer que le RELF constitu[ait] une mesure générale [ ; d]’autre part, le fait que le RELF soit utilisé pour financer l’acquisition, l’affrètement coque nue et la revente de navires de mer [pouvait] être considéré comme un indice manifeste que la mesure [était] sélective sur le plan sectoriel » (considérant 122 de la décision attaquée).

2. Existence d’une aide au sens de l’article 107, paragraphe 1, TFUE

a) Entreprises au sens de l’article 107 du TFUE

37 La Commission a fait observer, au considérant 126 de la décision attaquée, que toutes les parties aux opérations relevant du RELF étaient des entreprises au sens de l’article 107, paragraphe 1, du TFUE, étant donné que leurs activités consistaient à proposer des biens et des services sur un marché. S’agissant, plus particulièrement, des GIE, ils « affr[étaient] et vend[aient] des navires ». S’agissant des investisseurs, « ils offr[aient] des biens et des services sur un large éventail de marchés, hormis lorsqu’ils [étaient] des personnes physiques n’exerçant aucune activité économique, auquel cas ils n[‘étaient] pas repris dans la[dite] décision ».

b) Existence d’un avantage sélectif

38 La Commission a examiné, aux considérants 127 à 163 de la décision attaquée (point 5.3.2), l’existence ou non d’un avantage sélectif.

39 S’agissant de la mesure 1 (amortissement accéléré), la Commission a estimé qu’elle n’accordait pas en soi « un avantage sélectif aux GIE dans le cadre des opérations relevant du RELF » (considérant 131 de la décision attaquée). En effet, l’avantage que cette mesure confère serait applicable, sans restriction, à tous les biens, y compris ceux construits dans d’autres États membres, et à toutes les entreprises assujetties à l’impôt sur les revenus en Espagne. La Commission a fait observer que rien ne démontrait que les bénéficiaires de la mesure étaient, de fait, concentrés dans certains secteurs ou productions. Enfin, les conditions d’application de la mesure seraient claires, objectives et neutres et leur application par le fisc ne nécessiterait pas une autorisation préalable (considérants 128 à 130 de la décision attaquée).

40 S’agissant de la mesure 2 (application discrétionnaire de l’amortissement anticipé), la Commission a relevé que cette possibilité concédait un avantage économique (considérant 132 de la décision attaquée) et qu’elle constituait une exception à la règle générale sujette à l’autorisation discrétionnaire des autorités espagnoles. En effet, selon la Commission, les critères énoncés à l’article 115, paragraphe 11, du TRLIS sont vagues et requièrent une interprétation de l’administration fiscale. En outre, le Royaume d’Espagne n’aurait pas avancé d’arguments convaincants pour expliquer pourquoi toutes les conditions imposées par l’article 48, paragraphe 4, du TRLIS et par l’article 49 du RIS étaient nécessaires pour éviter des abus. Le Royaume d’Espagne n’aurait pas davantage démontré pourquoi une autorisation préalable était nécessaire (considérant 133 de la décision attaquée). Par ailleurs, aucune preuve n’aurait été produite pour démontrer que les autorisations avaient été accordées dans des circonstances autres que « dans le cas d’acquisitions de navires passés du régime ordinaire de l’impôt sur les sociétés au régime de la taxation au tonnage et du transfert ultérieur de la propriété du navire à la compagnie maritime en exerçant une option dans le cadre d’un affrètement coque nue » (considérant 134 de la décision attaquée). La Commission a fait observer que les demandes présentées pour obtenir le bénéfice de cette mesure décrivaient dans le détail toute l’organisation du RELF et contenaient tous les contrats pertinents (considérant 135 de la décision attaquée). La Commission a aussi estimé que les modalités d’application de la procédure d’autorisation, notamment l’article 49 du RIS, conféraient un pouvoir discrétionnaire important à l’administration fiscale. En particulier, l’administration serait habilitée à demander des renseignements supplémentaires qui peuvent être jugés pertinents aux fins de l’examen (considérant 136 de la décision attaquée). Dans ces conditions, la Commission a conclu que l’application discrétionnaire de l’amortissement anticipé « con[férait] un avantage sélectif aux GIE participant à des opérations au titre du RELF et à leurs investisseurs » (considérant 139 de la décision attaquée).

41 S’agissant de la mesure 3 (GIE), la Commission a considéré que « la transparence fiscale des GIE visée aux articles 48 et 49 du TRLIS perme[ttait] simplement à différents opérateurs de s’unir pour financer un investissement ou mener à bien une activité économique quelconque » et que, « [d]e ce fait, cette mesure ne conf[érait] pas un avantage sélectif aux GIE ou à leurs membres » (considérant 140 de la décision attaquée).

42 S’agissant de la mesure 4 (régime de taxation au tonnage), la Commission a relevé qu’elle permettait « le report de la liquidation des obligations fiscales implicites », ce qui conférait « un avantage économique sélectif supplémentaire aux sociétés qui passaient au régime de la taxation au tonnage par rapport à celles qui continu[aient] de dépendre du régime fiscal général » (considérant 143 de la décision attaquée). Le régime de taxation au tonnage, tel qu’il avait été autorisé par la Commission (voir point 27 ci-dessus), ne couvrait pas le traitement fiscal des revenus issus de l’affrètement coque nue et de la revente de navires, mais uniquement les revenus issus d’activités de transport maritime. L’application du régime de taxation au tonnage aux revenus issus de l’affrètement coque nue constituerait donc une aide nouvelle et non une aide existante qui aurait été approuvée au préalable par la Commission (considérant 144 de la décision attaquée, qui renvoie au point 5.4 de la décision attaquée).

43 S’agissant de la mesure 5 (article 50, paragraphe 3, du RIS), la Commission a fait observer que « [l]’avantage économique qu’autoris[ait] [cette disposition] [était] de nature sélective, puisqu’il n’[était] pas ouvert à tous les actifs [ ; il] n’[était] même pas disponible pour tous les navires soumis au régime de la taxation au tonnage et à l’article 125, paragraphe 2, du TRLIS [ ; e]n fait, cet avantage ne [pouvait] être obtenu que si le navire [était] acheté par le biais d’un contrat de location-vente autorisé au préalable par l’administration fiscale [au titre de l’article 115, paragraphe 11, du TRLIS (mesure 2)] ». Or, « ces autorisations [avaient] été accordées dans le contexte du pouvoir d’appréciation considérable qu’exerçait l’administration fiscale et, de fait, uniquement pour des navires de mer neufs » (considérant 146 de la décision attaquée). Selon la Commission, « cet avantage sélectif supplémentaire – que ce soit par rapport au régime fiscal général, ou même par rapport à l’application ordinaire du régime alternatif de la taxation au tonnage et de l’article 125, paragraphe 2, du TRLIS [qu’elle a] autorisé – ne saurait être justifié par la nature et le régime général du système fiscal espagnol » (considérant 148 de la décision attaquée). La Commission a conclu que la mesure 5 « conf[érait] un avantage sélectif aux entreprises qui ach[étaient] des navires par le biais de contrats de location-vente autorisés au préalable par l’administration fiscale et, notamment, aux GIE ou à leurs investisseurs qui particip[aient] à des opérations relevant du RELF » (considérant 154 de la décision attaquée).

44 S’agissant du RELF dans son ensemble et de l’identification des bénéficiaires, la Commission a d’abord établi, au considérant 155 de la décision attaquée, que « [l]e montant de l’avantage économique résultant du RELF correspond[ait] à l’avantage que le GIE n’aurait pas obtenu de la même opération financière s’il avait uniquement appliqué des mesures générales ». La Commission a précisé que, « [d]ans la pratique, cet avantage correspond[ait] à la somme des avantages obtenus par le GIE en appliquant les mesures sélectives susvisées, à savoir : les intérêts épargnés sur les montants des paiements d’impôts reportés grâce à l’amortissement anticipé (article 115, paragraphe 11, et article 48, paragraphe 4, du TRLIS et article 49 du RIS), le montant des impôts évités ou des intérêts épargnés sur les impôts reportés en vertu du régime de la taxation au tonnage (article 128 du TRLIS), étant donné que le GIE ne pouvait pas bénéficier du régime de la taxation au tonnage, [et] le montant des impôts évités sur la plus-value réalisée au moment de la vente du navire en vertu de l’article 50, paragraphe 3, du RIS ».

45 La Commission a expliqué, au considérant 156 de la décision attaquée, ce qui suit :

« Considérant le RELF dans son ensemble, l’avantage est sélectif parce qu’il est soumis au pouvoir discrétionnaire conféré à l’administration fiscale par la procédure obligatoire d’autorisation et par l’imprécision du libellé des conditions applicables à cet amortissement. Étant donné que d’autres mesures applicables uniquement aux activités de transport maritime éligibles en vertu des orientations maritimes – en particulier l’article 50, paragraphe 3, du TRLIS – dépendent de cette autorisation préalable, l’ensemble du RELF est sélectif. Par conséquent, l’administration fiscale n’autorise que les opérations au titre du RELF destinées à financer des navires de mer (sélectivité sectorielle). Comme le confirment les statistiques fournies par l[e Royaume d’Espagne], l’ensemble des 273 opérations relevant du RELF montées jusqu’en juin 2010 concernent des navires de mer. »

46 La Commission a ajouté, au considérant 157 de la décision attaquée, que, « [à] cet égard, le fait que toutes les compagnies maritimes, y compris celles établies dans d’autres États membres, puissent avoir accès aux opérations de financement au titre du RELF ne s’oppos[ait] pas à la conclusion que ce régime favorise certaines activités, à savoir l’acquisition de navires de mer par l’intermédiaire de contrats de location-vente, en particulier en vue de leur affrètement coque nue et de leur revente ultérieure ».

47 Quand bien même la Commission a constaté que « tous les navires admis dans le RELF, à une exception près, [avaient] été construits dans des chantiers navals espagnols », elle n’a pas considéré qu’un avantage sélectif au sens de l’article 107, paragraphe 1, TFUE était conféré à ces derniers. À cet égard, la Commission a relevé l’absence « d’élément prouvant le refus des demandes concernant l’acquisition de navires non espagnols » et le fait que « l’administration fiscale espagnole, par une notification contraignante en réponse à une question formulée par un investisseur potentiel, en date du 1er décembre 2008, a expressément confirmé que le RELF s’appliqu[ait] aux navires construits dans d’autres États membres de l’Union européenne » (considérants 159 et 160 de la décision attaquée).

48 La Commission a considéré que « l’avantage profit[ait] au GIE et, par transparence, à ses investisseurs [ ; e]n effet, le GIE [était] la personne morale qui appliqu[ait] toutes les mesures fiscales et, le cas échéant, introdui[sait] les demandes d’autorisation auprès des autorités fiscales [ ; o]r, il n’a[vait] pas été mis en doute que les demandes d’application de l’amortissement anticipé ou de la taxation au tonnage [avaient] été présentées au nom du GIE [ ; s]ur le plan fiscal, le GIE [était] une entité fiscalement transparente et ses revenus imposables ou ses frais déductibles [étaient] automatiquement transférés aux investisseurs » (considérant 161 de la décision attaquée).

49 La Commission a aussi précisé, au considérant 162 de la décision attaquée, que, « [d]ans une opération relevant du RELF, on observ[ait] que, sur le plan économique, une partie substantielle de l’avantage fiscal obtenu par le GIE [était] transférée à la compagnie maritime par le biais d’une ristourne sur le prix ». La Commission a toutefois précisé que « [l]’aspect lié à l’imputabilité de cet avantage à l’État [était…] examiné à la section suivante ».

50 Enfin, la Commission a relevé que, « [s]’il [était] vrai que d’autres participants aux transactions relevant du RELF, comme les chantiers navals, des sociétés de location-vente et d’autres intermédiaires, bénéfici[aient] indirectement de cet avantage, [elle était] d’avis que l’avantage obtenu initialement par le GIE et ses investisseurs n’[était] pas transféré à ceux-ci » (considérant 163 de la décision attaquée).

c) Transfert de ressources d’État et imputabilité à l’État

51 Selon la Commission, « [d]ans le cadre des opérations au titre du RELF, l’État transfère initialement ses ressources au GIE en finançant les avantages sélectifs [ ; e]nsuite, par le biais de la transparence fiscale, le GIE transfère les ressources de l’État à ses investisseurs » (considérant 166 de la décision attaquée).

52 S’agissant de l’imputabilité, la Commission a conclu que les avantages sélectifs étaient « clairement imputables à l’État espagnol dans la mesure où ils profit[aient] aux GIE et à leurs investisseurs ». Cependant, « tel n’[était] pas le cas des avantages que tir[aient] les compagnies maritimes et, a fortiori, des avantages indirects dont bénéfici[aient] les chantiers navals et les intermédiaires ». En effet, « les règles en vigueur n’obligeaient pas les GIE à transférer une partie de l’avantage fiscal aux compagnies maritimes et encore moins aux chantiers navals ou aux intermédiaires » (considérants 169 et 170 de la décision attaquée).

d) Distorsion de la concurrence et affectation des échanges

53 Selon la Commission, « cet avantage menace de fausser la concurrence et d’affecter le commerce entre les États membres [ ; l]orsqu’une aide accordée par un État membre renforce la position d’une entreprise par rapport à d’autres entreprises concurrentes dans les échanges au sein de l’Union européenne, ces derni[ers] doivent être considéré[s] comme affecté[s] par l’aide [ ; i]l suffit que le bénéficiaire de l’aide soit en concurrence avec d’autres entreprises sur des marchés ouverts à la concurrence et aux échanges entre les États membres » (considérant 171 de la décision attaquée).

54 La Commission a fait observer, au considérant 172 de la décision attaquée, ce qui suit : « En l’espèce, les investisseurs, c’est-à-dire les membres des GIE, opèrent dans tous les secteurs de l’économie, notamment dans des secteurs ouverts au commerce intra-UE. En outre, par le biais des opérations bénéficiant du RELF, ils opèrent au travers du GIE sur les marchés de l’affrètement coque nue et de l’achat et de la vente de navires de mer, qui sont ouverts au commerce intra-UE. Les avantages qui découlent du RELF renforcent leur position sur leurs marchés respectifs, ce qui fausse ou menace de fausser la concurrence. » La Commission a conclu, au considérant 173 de la décision attaquée, que « l’avantage économique dont jouiss[aient] les GIE et leurs investisseurs qui bénéfici[aient] des mesures en cause [pouvait] affecter le commerce entre les États membres et fausser la concurrence sur le marché intérieur ».

3. Compatibilité avec le marché intérieur

55 La Commission a considéré, aux considérants 194 à 199 de la décision attaquée, que ni sa décision sur le régime de taxation au tonnage (voir point 27 ci-dessus), ni les orientations maritimes ne s’appliquaient aux activités des GIE, qui étaient des « intermédiaires financiers » (considérant 197 de la décision attaquée).

56 Toutefois, la Commission a relevé que « les GIE participant à des opérations au titre du RELF et leurs investisseurs [faisaient] office d’intermédiaires qui répercut[aient] vers d’autres bénéficiaires (les compagnies maritimes) un avantage poursuivant un objectif d’intérêt commun » (considérant 200 de la décision attaquée) et que, dès lors, « l’aide conservée par le GIE ou ses investisseurs devrait être considérée comme compatible dans la même proportion » (considérant 201 de la décision attaquée).

57 La Commission a rappelé que « les compagnies maritimes ne bénéfici[aient] pas d’une aide d’État au sens de l’article 107, paragraphe 1, du TFUE ». Toutefois, elle a précisé que, « aux fins de déterminer le montant de l’aide compatible au niveau des GIE – en tant qu’intermédiaires qui répercutent sur les compagnies maritimes un avantage poursuivant un objectif d’intérêt commun – [elle] estim[ait] que les orientations maritimes [devaient] s’appliquer, mutatis mutandis, à l’avantage répercuté par le GIE sur la compagnie maritime afin de déterminer : 1) le montant de l’aide reçue initialement par le GIE et transférée à la compagnie maritime qui aurait été compatible si le montant transféré avait constitué une aide d’État en faveur de la compagnie maritime ; 2) la proportion de cet avantage compatible dans l’avantage total transféré à la compagnie maritime ; et 3) le montant de l’aide qui [devait] être considéré comme compatible au titre de rémunération de l’intervention des GIE » (considérant 203 de la décision attaquée).

4. Récupération

a) Principes généraux du droit de l’Union européenne

58 La Commission a examiné, aux considérants 211 à 276 de la décision attaquée et conformément à l’article 14 du règlement (CE) n° 659/1999 du Conseil, du 22 mars 1999, portant modalités d’application de l’article [108 TFUE] (JO L 83, p. 1), si la récupération des aides allait à l’encontre d’un principe général du droit de l’Union. À cet égard, la Commission a estimé que, si les principes d’égalité de traitement et de protection de la confiance légitime ne s’opposaient pas à une récupération de l’aide (considérants 213 à 245 de la décision attaquée), le respect du principe de sécurité juridique exigeait d’exclure « la récupération de l’aide résultant des opérations au titre du RELF pour lesquelles l’aide a[vait] été accordée entre la date d’entrée en vigueur du RELF en 2002 et le 30 avril 2007 », date de publication au Journal officiel de l’Union européenne de sa décision 2007/256/CE, du 20 décembre 2006, concernant le régime d’aide mis à exécution par la France au titre de l’article 39 CA du code général des impôts – Aide d’État C 46/04 (ex NN 65/04) (JO 2007, L 112, p. 41) (considérants 246 à 262 de la décision attaquée).

b) Détermination des montants à récupérer

59 La Commission a exposé, aux considérants 263 à 269 de la décision attaquée, une méthode pour la détermination des montants d’aide incompatible à récupérer, fondée sur quatre étapes, à savoir, premièrement, le calcul de l’avantage fiscal total généré par l’opération, deuxièmement, le calcul de l’avantage fiscal généré par les mesures fiscales générales (mesures 1 et 3) appliquées à l’opération (qu’il convient de déduire), troisièmement, le calcul de l’avantage fiscal équivalent à l’aide d’État et, quatrièmement, le calcul du montant de l’aide compatible, suivant les principes posés aux considérants 202 à 210 de la décision attaquée.

c) Clauses contractuelles

60 Enfin, la Commission a constaté, aux considérants 270 à 276 de la décision attaquée, l’existence de certaines clauses dans des contrats conclus entre les investisseurs, les compagnies maritimes et les chantiers navals, en vertu desquelles les chantiers navals seraient dans l’obligation d’indemniser les autres parties si elles ne pouvaient pas obtenir les avantages fiscaux prévus. À cet égard, la Commission a rappelé que le principal objectif visé par le remboursement d’une aide d’État était d’éliminer la distorsion de concurrence causée par l’avantage concurrentiel procuré par l’aide illégale et, ainsi, de rétablir la situation antérieure au versement de l’aide. Au considérant 273 de la décision attaquée, la Commission a précisé que, « [p]our atteindre ce résultat, il conv[enait] qu[‘elle] soit habilitée à ordonner la récupération auprès des bénéficiaires réels de l’aide, de sorte que cette récupération puisse remplir la fonction de rétablir la situation concurrentielle sur le(s) marché(s) où la distorsion s’est produite ». Or, la Commission a souligné que cet objectif risquerait d’être compromis si les bénéficiaires réels de l’aide pouvaient altérer l’incidence des décisions de récupération par le biais de clauses contractuelles. Il s’ensuit, selon la Commission, que « les clauses contractuelles qui protègent les bénéficiaires des aides contre la récupération d’une aide illégale et incompatible, par le biais du transfert à d’autres personnes des risques juridiques et économiques de la récupération, sont contraires à l’essence même du système de contrôle des aides d’État instauré par le traité » et que, « [p]ar conséquent, les acteurs du secteur privé ne sauraient énoncer d’exceptions à ces règles par le biais de clauses contractuelles » (considérant 275 de la décision attaquée).

C – Dispositif de la décision attaquée

61 Le dispositif de la décision attaquée est libellé comme suit :

« Article premier

Les mesures résultant de l’article 115, paragraphe 11, du TRLIS (amortissement anticipé d’actifs achetés à bail), de l’application du régime de la taxation au tonnage à des entreprises, navires ou activités non éligibles, et de l’article 50, paragraphe 3, du RIS constituent une aide d’État aux GIE et à leurs investisseurs, mise illégalement à exécution par l[e Royaume d’Espagne] depuis le 1er janvier 2002 en violation de l’article 108, paragraphe 3, [TFUE].

Article 2

Les mesures d’aide d’État visées à l’article 1er sont incompatibles avec le marché intérieur, hormis dans la mesure où l’aide correspond à une rémunération conforme au marché pour l’intervention d’investisseurs financiers et qu’elle est transférée à des entreprises de transport maritime pouvant bénéficier des dispositions des orientations maritimes, conformément aux conditions établies par celles-ci.

Article 3

L[e Royaume d’Espagne] met un terme au régime d’aide visé à l’article 1er dans la mesure où il est incompatible avec le marché intérieur.

Article 4

1. L[e Royaume d’Espagne] doit récupérer l’aide incompatible accordée au titre du régime visé à l’article 1er auprès des investisseurs des GIE qui en ont bénéficié, sans que ces bénéficiaires puissent transférer la charge de la récupération à d’autres personnes. Néanmoins, il ne sera pas procédé à la récupération de l’aide octroyée dans le cadre d’opérations de financement pour lesquelles les autorités nationales compétentes se sont engagées à concéder le bénéfice des mesures par un acte juridiquement contraignant adopté avant le 30 avril 2007.

[…]

Article 5

1. La récupération de l’aide octroyée dans le cadre du régime visé à l’article 1er est immédiate et effective.

2. L[e Royaume d’Espagne] veille à ce que la présente décision soit mise en œuvre dans un délai de quatre mois suivant la date de sa notification.

Article 6

1. Dans les deux mois suivant la notification de la présente décision, l[e Royaume d’Espagne] communique les informations suivantes :

[…]

2. L[e Royaume d’Espagne] tient la Commission informée de l’avancement des mesures nationales adoptées afin de mettre en œuvre la présente décision jusqu’à la récupération de l’aide octroyée en vertu du régime visé à l’article 1er.

[…] »

Procédure et conclusions des parties

62 Par requête déposée au greffe du Tribunal le 25 septembre 2013, le Royaume d’Espagne a introduit un recours, enregistré sous la référence T‑515/13.

63 Par requête déposée au greffe du Tribunal le 30 décembre 2013, Lico Leasing, SA (ci-après « Lico ») et Pequeños y Medianos Astilleros Sociedad de Reconversión, SA (ci-après « PYMAR ») ont introduit un recours, enregistré sous la référence T‑719/13.

64 Par ailleurs, d’autres recours ont également été formés par d’autres parties requérantes contre la décision attaquée.

65 Le 26 mai 2014, le Tribunal a interrogé le Royaume d’Espagne et la Commission sur la question de savoir s’il était opportun de suspendre la procédure dans l’affaire T‑515/13, en application de l’article 77, sous d), du règlement de procédure du Tribunal du 2 mai 1991, jusqu’à la fin de la phase écrite de la procédure dans les autres affaires introduites devant le Tribunal contre la décision attaquée, mentionnées aux points 63 et 64 ci-dessus. Dans ses observations, le Royaume d’Espagne s’est opposé à une telle suspension. La Commission n’a pas soulevé d’objections.

66 Par ordonnance du 17 juillet 2014, le Tribunal (septième chambre) a rejeté une demande d’intervention présentée par le Comité des associations d’armateurs des Communautés européennes dans le cadre de l’affaire T‑719/13 au soutien des conclusions de la Commission.

67 Le 17 février 2015, dans le cadre de mesures d’organisation de la procédure dans l’affaire T‑719/13, le Tribunal a posé une question à Lico et à PYMAR et leur a demandé la production de certains documents. Lico et PYMAR ont répondu à la question et déposé les documents demandés dans le délai imparti.

68 Le 26 février 2015, sur proposition du juge rapporteur, le Tribunal (septième chambre) a décidé d’ouvrir la phase orale de la procédure dans l’affaire T‑515/13.

69 Le 3 mars 2015, dans le cadre de mesures d’organisation de la procédure dans l’affaire T‑515/13, le Tribunal a posé deux questions aux parties pour réponse orale lors de l’audience.

70 Le 23 avril 2015, sur proposition du juge rapporteur, le Tribunal (septième chambre) a décidé d’ouvrir la phase orale de la procédure dans l’affaire T‑719/13.

71 Le 28 avril 2015, dans le cadre de mesures d’organisation de la procédure dans les affaires T‑515/13 et T‑719/13, le Tribunal a posé une question écrite aux parties, relative aux conséquences qu’il convient de tirer dans ces affaires des arrêts du 7 novembre 2014, Autogrill España/Commission (T‑219/10, Rec, EU:T:2014:939) et Banco Santander et Santusa/Commission (T‑399/11, Rec, EU:T:2014:938), en particulier concernant l’analyse de la sélectivité établie dans la décision attaquée. Les parties dans les deux affaires ont répondu à la question dans les délais prescrits.

72 Les parties dans les affaires T‑515/13 et T‑719/13 ont été entendues en leurs plaidoiries et en leurs réponses aux questions posées par le Tribunal lors des audiences qui ont eu lieu, respectivement, le 9 et le 10 juin 2015.

73 Lors des audiences dans les affaires T‑515/13 et T‑719/13, les parties ont été invitées par le Tribunal à se prononcer sur une éventuelle suspension des affaires, en application de l’article 77, sous d), du règlement de procédure du 2 mai 1991, dans l’attente du prononcé de la décision de la Cour mettant fin au litige dans l’affaire C‑20/15 P, Commission/Autogrill España, et dans l’affaire C‑21/05 P, Commission/Banco Santander et Santusa. Même si les parties ne se sont pas opposées à une telle suspension, elles ont observé qu’elle n’était pas opportune et que le Tribunal pouvait se prononcer dans le cadre des présentes affaires sur la base de la jurisprudence existante, sans attendre la décision de la Cour.

74 Par ordonnances du 6 octobre 2015, le Tribunal (septième chambre) a rouvert la phase orale de la procédure dans les affaires T‑515/13 et T‑719/13 afin de demander aux parties leurs observations sur une éventuelle jonction des deux affaires aux fins de l’arrêt mettant fin à l’instance. Les parties ont déposé leurs observations dans le délai imparti.

75 Par ordonnance adoptée aujourd’hui, le président de la septième chambre du Tribunal a joint les affaires T‑515/13 et T‑719/13 aux fins de l’arrêt mettant fin à l’instance, en application de l’article 68 du règlement de procédure du Tribunal.

76 Dans l’affaire T‑515/13, le Royaume d’Espagne conclut à ce qu’il plaise au Tribunal :

– annuler la décision attaquée ;

– condamner la Commission aux dépens.

77 Dans l’affaire T‑515/13, la Commission conclut à ce qu’il plaise au Tribunal :

– rejeter le recours ;

– condamner le Royaume d’Espagne aux dépens.

78 Dans l’affaire T‑719/13, Lico et PYMAR concluent à ce qu’il plaise au Tribunal :

– déclarer la nullité de la décision attaquée au motif que le RELF a été erronément qualifié de système d’aides d’État qui profite aux GIE et à leurs investisseurs, et en raison de l’existence de vices de motivation ;

– à titre subsidiaire, constater la nullité de l’injonction de récupération des aides accordées en vertu du RELF, parce qu’elle est contraire aux principes généraux de l’ordre juridique de l’Union ;

– à titre subsidiaire, constater la nullité de l’injonction de récupération en ce qui concerne le calcul du montant de l’aide incompatible à récupérer, dans la mesure où elle empêche le Royaume d’Espagne de déterminer la formule de calcul de ce montant conformément aux principes généraux applicables à la récupération des aides d’État ;

– condamner la Commission aux dépens.

79 Dans l’affaire T‑719/13, la Commission conclut à ce qu’il plaise au Tribunal :

– rejeter le recours ;

– condamner Lico et PYMAR aux dépens.

En droit

I – Sur la recevabilité du recours dans l’affaire T‑719/13

80 Il ressort de la requête dans l’affaire T‑719/13 que Lico est un établissement financier qui a investi dans un certain nombre de GIE qui ont participé au RELF. Elle fait valoir qu’elle introduit son recours en sa qualité de bénéficiaire effectif d’aides devant faire l’objet d’une récupération sur la base de la décision attaquée. PYMAR, quant à elle, est une société qui coopère avec les petits et moyens chantiers navals afin de leur permettre de réaliser de manière adéquate leurs objectifs industriels. Pour justifier sa qualité pour agir devant le Tribunal, elle fait observer que, en raison de la décision attaquée, les investisseurs refusent de continuer à investir dans le secteur de la construction navale. Par ailleurs, malgré l’invalidité des clauses qui imposaient aux chantiers navals d’indemniser les investisseurs en cas de récupération des avantages fiscaux en cause (voir point 60 ci-dessus), ces derniers tenteraient de s’en prévaloir dans le cadre de procédures judicaires au niveau national. Enfin, tant Lico que PYMAR auraient participé à la procédure formelle d’examen ayant conduit à l’adoption de la décision attaquée, ce qui démontrerait également leur qualité pour agir.

81 Sans soulever formellement une exception d’irrecevabilité, la Commission a exprimé des réserves quant à la qualité pour agir tant de Lico que de PYMAR.

82 S’agissant de Lico, la preuve de son affectation individuelle n’aurait pas été apportée. En effet, selon la Commission, les pièces versées ne permettaient pas de déterminer avec certitude si cette entité avait reçu une aide d’État devant faire l’objet d’une récupération au titre du RELF. En particulier, Lico n’aurait pas produit les autorisations administratives nécessaires à l’application de l’amortissement anticipé, alors qu’il s’agit de « l’acte de concession du premier avantage fiscal », dont la date est pertinente pour déterminer si l’aide doit être récupérée ou si elle est couverte par la période pour laquelle la Commission n’a pas ordonné la récupération dans le respect du principe de sécurité juridique. Lors de l’audience, la Commission a ajouté que Lico aurait dû, par ailleurs, apporter la preuve qu’elle avait effectivement réalisé des bénéfices devant faire l’objet d’une imposition pendant les exercices fiscaux en cause. Autrement, les avantages fiscaux découlant du RELF (pertes pouvant réduire le montant de la base imposable de Lico dans le cadre de ses activités) n’auraient rien apporté. La Commission a, cependant, précisé, lors de l’audience, qu’elle n’exigeait pas que Lico apporte une copie des ordres de recouvrement, la procédure de récupération engagée par les autorités espagnoles n’étant pas encore achevée à cette date.

83 S’agissant de PYMAR, la Commission fait observer qu’elle n’a pas bénéficié du RELF et que la perte supposée de débouchés ne saurait être considérée comme découlant directement de la décision attaquée. Par ailleurs, PYMAR n’aurait pas d’intérêt à agir à l’encontre de la décision attaquée, dans la mesure où elle lui est favorable.

84 Le Tribunal estime opportun d’examiner d’abord la recevabilité du recours en ce qui concerne Lico.

85 Aux termes de l’article 263, quatrième alinéa, TFUE, « [t]oute personne physique ou morale peut former, dans les conditions prévues aux premier et deuxième alinéas, un recours contre les actes dont elle est le destinataire ou qui la concernent directement et individuellement, ainsi que contre les actes réglementaires qui la concernent directement et qui ne comportent pas de mesures d’exécution ».

86 En l’espèce, la décision attaquée a pour unique destinataire le Royaume d’Espagne. Ainsi, conformément à l’article 263, quatrième alinéa, TFUE, Lico n’aura qualité pour agir devant le Tribunal que si la décision attaquée la concerne directement et individuellement, cette décision comportant des mesures d’exécution à son égard au sens de cette disposition (voir, en ce sens, arrêt du 19 décembre 2013, Telefónica/Commission, C‑274/12 P, Rec, EU:C:2013:852, points 35 et 36).

87 Conformément à une jurisprudence établie, les bénéficiaires effectifs d’aides individuelles octroyées au titre d’un régime d’aides dont la Commission a ordonné la récupération sont, de ce fait, individuellement concernés au sens de l’article 263, quatrième alinéa, TFUE (voir arrêt du 9 juin 2011, Comitato « Venezia vuole vivere » e.a./Commission, C‑71/09 P, C‑73/09 P et C‑76/09 P, Rec, EU:C:2011:368, point 53 et jurisprudence citée).

88 En l’espèce, l’affectation individuelle de Lico par la décision attaquée a été suffisamment démontrée par les éléments apportés devant le Tribunal. Il s’agit des copies des notifications du fisc annonçant l’engagement d’une enquête visant à déterminer « le montant des aides à récupérer en application de la décision [attaquée] » et, comme cela est exigé par la Commission dans le mémoire en défense, des copies des autorisations accordant le bénéfice de l’amortissement anticipé aux GIE dans lesquels Lico avait acheté des participations. La Commission ne conteste pas que, en vertu du principe de transparence fiscale, ce sont les membres de ces GIE – et, partant, Lico – qui ont bénéficié de l’avantage économique autorisé par le fisc. Il y a lieu de constater que toutes ces autorisations ont été accordées après le 30 avril 2007, date à partir de laquelle une récupération est ordonnée dans la décision attaquée, conformément à l’article 4, paragraphe 1, de ladite décision. Ces éléments démontrent donc que Lico est un bénéficiaire effectif d’aides individuelles octroyées au titre du RELF dont la Commission a ordonné la récupération. Il n’est ainsi pas nécessaire pour Lico d’apporter, en outre, la preuve qu’elle avait effectivement réalisé des bénéfices devant faire l’objet d’une imposition pendant les exercices fiscaux en cause. En effet, comme la Commission l’a reconnu dans ses écrits, l’autorisation de l’amortissement anticipé constitue « l’acte de concession du premier avantage fiscal ».

89 S’agissant de l’affectation directe de Lico, dans la mesure où l’article 4, paragraphe 1, de la décision attaquée oblige le Royaume d’Espagne à prendre les mesures nécessaires pour récupérer l’aide incompatible, dont a bénéficié Lico, cette dernière doit être considérée comme étant directement concernée par la décision attaquée (voir, en ce sens, arrêt du 4 mars 2009, Associazione italiana del risparmio gestito et Fineco Asset Management/Commission, T‑445/05, Rec, EU:T:2009:50, point 52 et jurisprudence citée).

90 L’affectation directe et individuelle de Lico par la décision attaquée ayant été établie et son intérêt à agir à l’encontre de cette décision ne faisant pas de doute, le recours dans l’affaire T‑719/13 doit être déclaré recevable, sans qu’il y ait lieu de déterminer si PYMAR remplit également les conditions de recevabilité imposées par l’article 263, quatrième alinéa, TFUE (voir arrêts du 24 mars 1993, CIRFS e.a./Commission, C‑313/90, Rec, EU:C:1993:111, points 30 et 31, et du 26 octobre 1999, Burrill et Noriega Guerra/Commission, T‑51/98, RecFP, EU:T:1999:271, points 19 à 21 et jurisprudence citée).

II – Sur le fond

A – Sur la portée du premier chef de conclusions de Lico et de PYMAR dans l’affaire T‑719/13

91 Il y a lieu d’observer que, par leur premier chef de conclusions, soutenu par leur premier moyen, Lico et PYMAR demandent au Tribunal de « déclarer la nullité de la décision attaquée au motif que le RELF a été erronément qualifié de système d’aides d’État qui profite aux GIE et à leurs investisseurs, et en raison de l’existence de vices de motivation ».

92 Or, il y a lieu d’observer que l’article 1er de la décision attaquée, qui a trait à la qualification d’aide d’État au sens de l’article 107, paragraphe 1, TFUE, ne fait pas référence au RELF en tant que tel, ni ne le qualifie de « système d’aides d’État ». En effet, cet article est rédigé dans les termes suivants : « Les mesures résultant de l’article 115, paragraphe 11, du TRLIS (amortissement anticipé d’actifs achetés à bail), de l’application du régime de la taxation au tonnage à des entreprises, navires ou activités non éligibles, et de l’article 50, paragraphe 3, du RIS constituent une aide d’État aux GIE et à leurs investisseurs, mise illégalement à exécution par l[e Royaume d’Espagne] depuis le 1er janvier 2002 en violation de l’article 108, paragraphe 3, [TFUE]. » L’article 4, paragraphe 1, de la décision attaquée, qui prévoit l’injonction de récupération, se réfère à « l’aide incompatible accordée au titre du régime visé à l’article 1er ».

93 Lors de l’audience, Lico et PYMAR ont précisé que, par leur premier chef de conclusions, elles demandaient l’annulation de l’article 1er dans son entièreté et que les trois mesures citées dans cette disposition avaient été mentionnées dans la requête. Pour sa part, la Commission a fait valoir lors de l’audience que le premier moyen de la requête ne faisait pas référence à ces trois mesures.

94 À cet égard, il convient de rappeler que le dispositif d’un acte est indissociable de sa motivation et doit être interprété, si besoin est, en tenant compte des motifs qui ont conduit à son adoption (arrêts du 15 mai 1997, TWD/Commission, C‑355/95 P, Rec, EU:C:1997:241, point 21, et du 29 avril 2004, Italie/Commission, C‑298/00 P, Rec, EU:C:2004:240, point 97).

95 En l’espèce, comme cela est rappelé aux points 33 à 35 ci-dessus, la Commission a jugé nécessaire de décrire le RELF, aux considérants 116 à 122 de la décision attaquée, comme un « système » de mesures fiscales liées entre elles et d’en évaluer les effets dans leur contexte réciproque, compte tenu, notamment, des relations de fait introduites par l’État ou avec l’approbation de ce dernier. Toutefois, la Commission ne s’est pas fondée exclusivement sur une approche générale. Elle a également analysé de manière individuelle les cinq mesures qui composent le RELF, afin de « déterminer notamment quelle partie des avantages économiques tirés du RELF résulte de mesures générales ou de mesures sélectives » au sens de l’article 107, paragraphe 1, TFUE. Selon la Commission, « les deux approches sont complémentaires et mènent à des conclusions cohérentes » (considérant 120 de la décision attaquée).

96 À la suite de son examen individuel des mesures qui composent le RELF, la Commission a conclu, au considérant 155 de la décision attaquée, que « [l]e montant de l’avantage économique résultant du RELF dans son ensemble » correspondait en « pratique » à « la somme des avantages obtenus par le GIE en appliquant les [trois] mesures sélectives susvisées », à savoir l’amortissement anticipé (mesure 2) et l’application aux activités d’affrètement coque nue des GIE du régime de taxation au tonnage (mesure 4), tel que précisé par l’article 50, paragraphe 3, du RIS (mesure 5).

97 Il s’ensuit que la Commission a conclu, en substance, que le RELF était un « système » composé de cinq mesures fiscales, dont trois remplissaient les conditions de l’article 107, paragraphe 1, TFUE. Cette présentation a également été faite par Lico et PYMAR dans leur requête, lorsqu’elles ont rappelé le libellé de la décision attaquée.

98 Ainsi, lorsque Lico et PYMAR demandent au Tribunal, dans leur premier chef de conclusions soutenu par leur premier moyen, d’annuler la décision attaquée « au motif que le RELF a été erronément qualifié de système d’aides d’État », elles se réfèrent nécessairement aussi aux composantes de ce dernier, mentionnées à l’article 1er de la décision attaquée.

B – Sur les moyens avancés dans les affaires T‑515/13 et T‑719/13

99 À l’appui de son recours dans l’affaire T‑515/13, le Royaume d’Espagne invoque, en substance, quatre moyens.

100 Le premier moyen est tiré de la violation de l’article 107, paragraphe 1, TFUE.

101 Les deuxième, troisième et quatrième moyens sont soulevés à titre subsidiaire et concernent le cas où le Tribunal devait conclure à l’existence d’une aide d’État illégale. Ils dénoncent la violation de plusieurs principes généraux du droit de l’Union en ce que la Commission a partiellement ordonné la récupération de l’aide prétendument conférée. Ces moyens sont tirés de la violation, respectivement, des principes d’égalité de traitement, de protection de la confiance légitime et de sécurité juridique.

102 À l’appui de leur recours dans l’affaire T‑719/13, Lico et PYMAR soulèvent trois moyens.

103 Le premier moyen, avancé au soutien de leur premier chef de conclusions, est tiré d’une violation de l’article 107, paragraphe 1, TFUE et de l’article 296 TFUE.

104 Le deuxième moyen, avancé à titre subsidiaire au soutien de leur deuxième chef de conclusions, est tiré d’une violation des principes de protection de la confiance légitime et de sécurité juridique, s’agissant de l’obligation de récupération.

105 Le troisième moyen, également avancé à titre subsidiaire au soutien de leur troisième chef de conclusions, conteste la méthode de calcul de l’aide définie par la Commission dans la décision attaquée (voir point 59 ci-dessus), qui ne respecterait pas les principes généraux applicables à la récupération des aides. En particulier, Lico et PYMAR avancent que cette méthode de calcul, telle qu’elle est décrite dans la décision attaquée, pourrait être interprétée comme exigeant des investisseurs qu’ils remboursent un montant correspondant au total de l’avantage fiscal qu’ils ont perçu en raison de la réduction de l’impôt, sans tenir compte du fait qu’ils ont transmis la majeure partie de cet avantage aux compagnies maritimes (voir point 21 ci-dessus).

106 Il convient d’examiner d’abord, conjointement, le premier moyen avancé par le Royaume d’Espagne, Lico et PYMAR dans les deux affaires, relatif à la qualification d’aide d’État au sens de l’article 107, paragraphe 1, TFUE.

1. Sur le premier moyen, relatif à la qualification d’aide d’État au sens de l’article 107, paragraphe 1, TFUE

107 Le Royaume d’Espagne, Lico et PYMAR font valoir que la Commission a violé l’article 107, paragraphe 1, TFUE, dans la mesure où les conditions relatives à la sélectivité, au risque de distorsion de la concurrence et à l’affectation des échanges ne seraient pas remplies. Même si elles n’invoquent pas formellement une violation de l’article 296 TFUE sur ce point, Lico et PYMAR dénoncent dans leur requête le raisonnement illogique et contradictoire en ce qui concerne le respect de ces conditions. Par ailleurs, la Commission n’expliquerait pas comment la mesure pourrait avoir un effet sur les marchés désignés et elle se bornerait à considérer que cet effet est acquis sans le démontrer. Sans mentionner l’article 296 TFUE, le Royaume d’Espagne relève également dans sa réplique que la motivation de la décision attaquée est, d’une part, déficiente en ce qui concerne la preuve de l’attribution d’un avantage aux investisseurs du GIE et, d’autre part, incohérente s’agissant du critère de distorsion de la concurrence.

108 De surcroît, le Royaume d’Espagne, Lico et PYMAR font observer que les conditions relatives à la sélectivité, au risque de distorsion de la concurrence et à l’affectation des échanges devaient uniquement être établies à l’égard des avantages perçus par les investisseurs. À cet égard, le Royaume d’Espagne souligne que ces derniers sont les seules entités visées par l’ordre de récupération imposé par l’article 4, paragraphe 1, de la décision attaquée. Ainsi, la Commission aurait identifié comme seule aide aux fins de l’article 107, paragraphe 1, TFUE le prétendu avantage accordé à ces investisseurs. Lico et PYMAR ajoutent que l’avantage sélectif identifié par la Commission consiste essentiellement en un avantage fiscal. Or, en application du principe de transparence fiscale, les GIE, en tant que tels, n’obtiendraient aucun avantage, pas même fiscal, car celui-ci serait intégralement transféré à leurs membres. En réponse à une question du Tribunal (voir point 71 ci-dessus), le Royaume d’Espagne a rappelé que ni le statut de GIE ni le principe de transparence fiscale n’avaient été remis en cause par la Commission, au considérant 140 de la décision attaquée.

109 Dans le cadre de l’affaire T‑515/13, le Royaume d’Espagne ajoute certains arguments spécifiques.

110 Premièrement, contrairement à ce que la Commission soutiendrait aux considérants 116 à 119 de la décision attaquée, le RELF ne serait pas un « système » qui existerait en tant que tel dans la réglementation applicable. En effet, selon le Royaume d’Espagne, le dénommé RELF n’est qu’un ensemble d’actes juridiques réalisés par des contribuables. Ces derniers se limiteraient, dans le cadre d’une stratégie d’optimisation fiscale, à bénéficier d’une combinaison de mesures fiscales individuelles. Le RELF, en tant que tel, ne pourrait donc pas être imputé à l’État.

111 Deuxièmement, le Royaume d’Espagne fait observer que l’amortissement anticipé n’implique pas une baisse de l’impôt et ne confère donc pas un avantage fiscal.

112 Troisièmement, le Royaume d’Espagne conteste la conclusion de la Commission selon laquelle le régime de la taxation au tonnage, tel qu’elle l’avait autorisé (voir point 27 ci-dessus), ne couvrait pas les activités des GIE constitués aux fins du RELF.

113 Enfin, le Royaume d’Espagne fait valoir que l’article 50, paragraphe 3, du RIS ne constitue pas une exception audit régime, tel qu’il avait été autorisé.

114 Le Tribunal estime opportun d’examiner d’abord les arguments communs aux deux affaires, mentionnés aux points 107 et 108 ci-dessus, concernant l’analyse de la Commission relative à la sélectivité, au risque de distorsion de la concurrence et à l’affectation des échanges entre États membres. Dans le cadre de cet examen, il y a lieu, comme le suggèrent le Royaume d’Espagne, Lico et PYMAR, d’identifier au préalable les bénéficiaires des avantages économiques, au sens de l’article 107, paragraphe 1, TFUE, découlant des mesures en cause.

a) Identification des bénéficiaires des avantages économiques

115 La Commission a précisé, à l’article 1er de la décision attaquée, que trois des cinq mesures fiscales qui, selon elle, composent le RELF constituaient une aide d’État « aux GIE et à leurs investisseurs ». Il s’agit de l’amortissement anticipé (mesure 2) et de l’application du régime de la taxation au tonnage (mesure 4), tel que précisé par l’article 50, paragraphe 3, du RIS (mesure 5). L’article 4, paragraphe 1, de la décision attaquée prévoit cependant que le Royaume d’Espagne doit récupérer l’aide incompatible accordée au titre du régime visé à l’article 1er « auprès des investisseurs des GIE qui en ont bénéficié, sans que ces bénéficiaires puissent transférer la charge de la récupération à d’autres personnes ».

116 À cet égard, force est de constater que, si les GIE ont bénéficié des trois mesures fiscales visées à l’article 1er de la décision attaquée, ce sont les membres des GIE qui ont bénéficié des avantages économiques découlant de ces trois mesures. En effet, ainsi qu’il ressort du considérant 140 de la décision attaquée (voir point 41 ci-dessus), le principe de transparence fiscale applicable aux GIE n’a pas été remis en cause par la Commission en l’espèce. Sur la base de ce principe, les avantages fiscaux qui sont accordés aux GIE constitués aux fins du RELF ne peuvent bénéficier qu’à leurs membres, que la Commission qualifie de simples « investisseurs » (voir point 12 ci-dessus). Ces derniers sont d’ailleurs les seules entités visées par l’injonction de récupération imposée par l’article 4, paragraphe 1, de la décision attaquée.

117 En l’absence d’avantage économique en faveur des GIE, c’est à tort que la Commission a conclu, à l’article 1er de la décision attaquée, qu’ils avaient bénéficié d’une aide d’État au sens de l’article 107, paragraphe 1, TFUE.

118 Dans la mesure où ce sont les investisseurs et non les GIE qui ont bénéficié des avantages fiscaux et économiques résultant du RELF, il convient d’examiner, sur la base des arguments des parties, si les avantages que les investisseurs ont perçus sont de nature sélective, s’ils risquent de fausser la concurrence et affectent les échanges entre les États membres et si la décision attaquée est suffisamment motivée concernant l’analyse de ces critères.

b) Sur la condition relative à la sélectivité

119 Comme cela a été mentionné au point 97 ci-dessus, la Commission a conclu, en substance, dans la décision attaquée que le RELF était un « système » composé de cinq mesures fiscales, dont trois remplissaient toutes les conditions imposées par l’article 107, paragraphe 1, TFUE, en ce compris celle relative à la sélectivité.

120 Comme cela est rappelé aux points 39 à 46 ci-dessus, la Commission a analysé le caractère sélectif de chacune des mesures fiscales qui, selon elle, composent le RELF, de manière individuelle, aux considérants 128 à 154 de la décision attaquée, pour analyser ensuite, de manière globale, la sélectivité du RELF comme « système », aux considérants 155 à 157 de la décision attaquée. La Commission précise, au considérant 120 de la décision attaquée, que l’analyse individuelle des mesures qui composent le RELF et leur examen global en tant que « système » sont « complémentaires et mènent à des conclusions cohérentes » (voir point 35 ci-dessus).

121 S’agissant de l’analyse individuelle par la Commission, la mesure 2 (amortissement anticipé) a été qualifiée de « sélective », car l’octroi de cet avantage dépendrait d’une autorisation accordée par le fisc sur la base d’un pouvoir discrétionnaire. L’exercice de ce pouvoir discrétionnaire aurait conduit le fisc à accorder ces autorisations uniquement dans le cas d’acquisitions de navires de mer dans le cadre du RELF et non dans d’autres circonstances (considérants 132 à 139 de la décision attaquée). La mesure 4 (application du régime de taxation au tonnage aux GIE constitués aux fins du RELF) et la mesure 5 (article 50, paragraphe 3, du RIS) seraient sélectives, car elles auraient favorisé certaines activités, à savoir l’affrètement coque nue (considérants 141 à 144 de la décision attaquée) ainsi que l’acquisition de navires par le biais de contrats de location-vente autorisés au préalable par l’administration fiscale et la revente de ces navires (considérants 145 à 154 de la décision attaquée).

122 S’agissant de l’analyse globale par la Commission, il convient de se référer, d’une part, au considérant 156 de la décision attaquée, qui est libellé comme suit : « Considérant le RELF dans son ensemble, l’avantage est sélectif parce qu’il est soumis au pouvoir discrétionnaire conféré à l’administration fiscale par la procédure obligatoire d’autorisation et par l’imprécision du libellé des conditions applicables à cet amortissement. Étant donné que d’autres mesures applicables uniquement aux activités de transport maritime éligibles en vertu des orientations maritimes – en particulier l’article 50, paragraphe 3, du [RIS] – dépendent de cette autorisation préalable, l’ensemble du RELF est sélectif. Par conséquent, l’administration fiscale n’autorise que les opérations au titre du RELF destinées à financer des navires de mer (sélectivité sectorielle). Comme le confirment les statistiques fournies par l’Espagne, l’ensemble des 273 opérations relevant du RELF montées jusqu’en juin 2010 concernent des navires de mer. » La Commission a donc conclu que l’avantage découlant du RELF dans son ensemble pouvait être considéré comme étant sélectif sur la base du pouvoir discrétionnaire identifié dans le cadre de l’analyse individuelle de la sélectivité de la mesure 2.

123 D’autre part, la Commission a soutenu, au considérant 157 de la décision attaquée, que « ce régime favoris[ait] certaines activités, à savoir l’acquisition de navires de mer par l’intermédiaire de contrats de location-vente, en particulier en vue de leur affrètement coque nue et de leur revente ultérieure ». Ces activités correspondent à celles qui, selon la décision attaquée, sont exercées par les GIE constitués aux fins du RELF et bénéficient de l’application des mesures 2, 4 et 5. Selon l’analyse individuelle visée au point 121 ci-dessus, chacune de ces mesures conférerait, de jure et de facto, un avantage sélectif aux entreprises exerçant ces activités (considérants 132 à 139 et 141 à 154 de la décision attaquée).